En 1955, Jonas Salk, père du premier vaccin contre la polio, à qui l’on avait demandé à la télévision qui détenait le brevet sur cette découverte, avait eu cette réponse demeurée célèbre : « Eh bien, au peuple je dirais. Il n’y a pas de brevet. Pourrait-on breveter le soleil ? »

Soixante ans plus tard, en 2015, Martin Shkreli, jeune homme d’affaires new-yorkais venu de la finance, fait scandale en multipliant du jour au lendemain par 55 le prix de vente du Daraprim, de 13,50 à 750 dollars. Il venait de racheter les droits exclusifs sur ce médicament classé essentiel par l’Organisation mondiale de la santé, utilisé pour traiter la malaria ou le Sida. « C’est une société capitaliste, un système capitaliste, des règles capitalistes », explique alors celui qui finira quelques mois plus tard en prison (non pas pour crime contre la santé publique, mais pour avoir trompé des investisseurs…).

En soixante ans, l’industrie pharmaceutique a profondément changé. Les fabricants de médicaments figurent désormais parmi les plus grosses multinationales au monde, aux côtés des firmes pétrolières ou automobiles. Elles sont aussi les plus lucratives pour les marchés financiers. Et ce n’est sans doute pas fini. Des médicaments sont mis sur le marché à des prix toujours plus onéreux. En 2015, le Sovaldi, un traitement contre l’hépatite C du laboratoire Gilead, était vendu en France 41 000 euros pour trois mois de traitement. Il est ainsi le premier médicament à avoir été de fait réservé par les autorités de santé à seulement une partie des patients potentiels en raison de son prix. Désormais, les prix de certains médicaments présentés comme innovants atteignent le demi-million d’euros ! Parallèlement, les plans de suppressions d’emploi se succèdent. Toujours en 2015, Sanofi en était à son troisième plan social depuis 2009. Le quatrième vient tout juste d’être annoncé.

L’essor de « Big Pharma »

Comment en est-on arrivé là ? Il est souvent difficile de retracer l’évolution de grandes entreprises industrielles sur le long terme. Alignées sur le rythme des marchés financiers, les multinationales ne regardent en général qu’un ou deux ans en arrière. Les successions de fusions, de reventes de filiales ou de changements de noms font que les traces s’effacent rapidement dès lors que l’on cherche à remonter plus loin dans le temps. Les dirigeants eux-mêmes cherchent souvent à effacer la mémoire d’entreprises vouées à se restructurer en permanence pour se plier aux règles de la « compétitivité ».

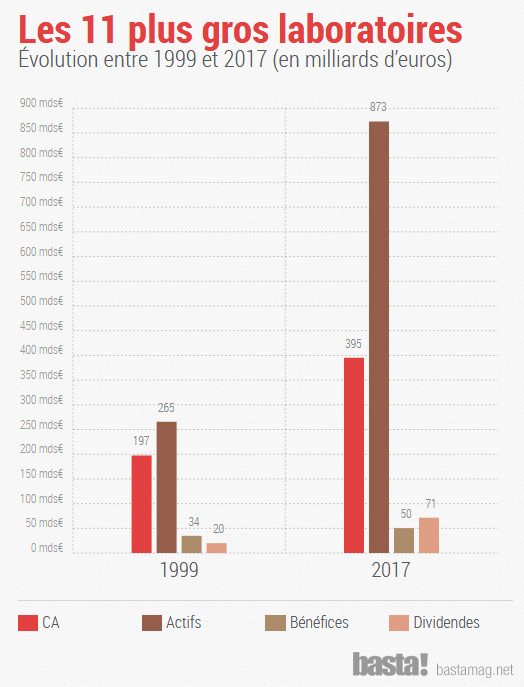

En nous appuyant sur les données rassemblées sur le site Mirador du Gresea, nous avons néanmoins réussi à suivre l’évolution de 11 laboratoires pharmaceutiques parmi les plus importants au monde (Sanofi, Novartis, AstraZeneca, GlaxoSmithKline, Merck, Eli Lilly, Roche, Abbott, Pfizer, Bristol Myers Squibb et Johnson&Johnson) entre 1999 et 2017. Mis à part pour les quatre premiers, nous disposons même des chiffres depuis 1990 – une éternité à l’échelle de cette industrie. Ces chiffres parlent d’eux-mêmes.

Entre 1999 et 2017, le chiffre d’affaires de ces onze laboratoires a été multiplié par deux, pour atteindre la somme record de 395 milliards d’euros en 2017 ! Parallèlement, la valeur de leurs actifs – tout ce que l’entreprise possède, de la valeur d’un brevet au patrimoine immobilier, en passant par ses placements financiers – a été multipliée par 3,3 pour atteindre 873 milliards d’euros (un chiffre toutefois en repli par rapport au record de 2016 : 988 milliards). Les dividendes et rachats d’actions – autrement dit la part des profits directement redistribués aux actionnaires – ont été multipliés par 3,6 pour atteindre 71,5 milliards d’euros en 2017 – alors que les bénéfices nets n’ont augmenté « que » de 44 % sur la même période.

Pour les sept laboratoires que l’on peut suivre depuis 1990, les hausses sont encore plus spectaculaires. Leur chiffre d’affaires cumulé a été multiplié par plus de six, leurs bénéfices par cinq, leur actif par plus de douze de même que leurs dividendes et rachats d’actions [1]. Parle-t-on encore des mêmes entreprises ?

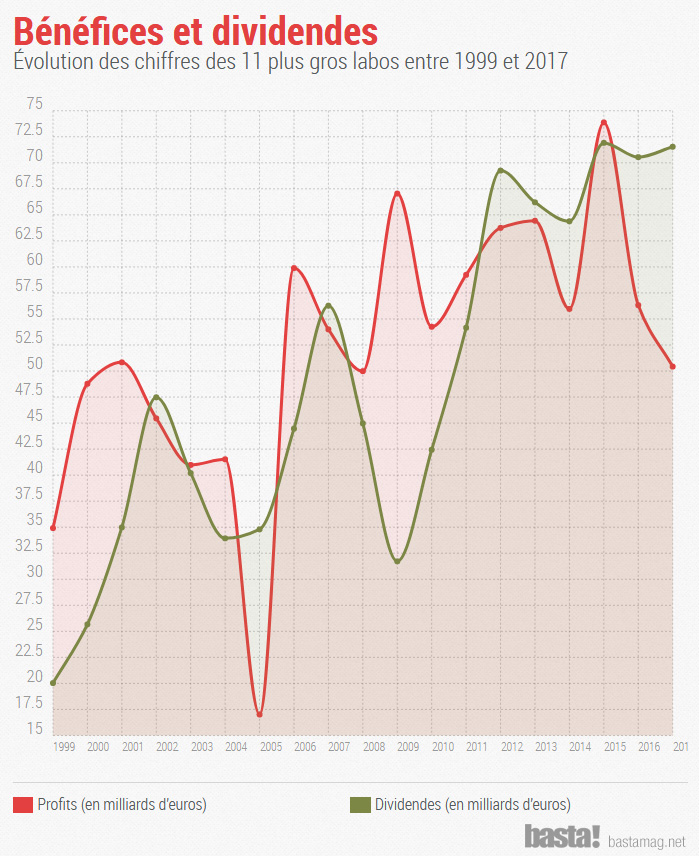

925 milliards d’euros pour les actionnaires

Entre 1999 et 2017, « Big Pharma » – les 11 mêmes laboratoires dont nous parlons ici – ont engrangé 1019 milliards d’euros de bénéfices. De quoi investir massivement pour trouver des remèdes aux maladies qui sévissent partout dans le monde ? Non. Ils en ont directement redistribué 925 milliards à leurs actionnaires sous forme de dividendes et de rachats d’actions, soit 90,8 %. Derrière ce chiffre global se cache une croissance apparemment inexorable des dividendes au fil des années. En 1999, ces onze labos ont redistribué 57,4 % de leurs profits aux actionnaires. En 2017, le taux de redistribution s’établissait à… 141,9 % ! Un record historique [2].

Par comparaison, l’impôt sur les sociétés versés par ces mêmes laboratoires est globalement stable depuis 1999, à part un pic soudain en 2017 dû à Johnson&Johnson qui a relocalisé une partie de ses fonds des paradis fiscaux vers les États-Unis, suite à la réforme fiscale de Donald Trump [3]. En 2016, il était presque exactement au même niveau qu’en 1999, à un peu plus de 13 milliards d’euros. Le taux d’imposition moyen des onze labos se situait entre 26 et 28 % au tournant des années 2000, pour descendre à 19 % en 2015 et 2016 (et 18 % en 2017 si l’on exclut Johnson&Johnson).

Avec les actionnaires, les autres grands gagnants de la nouvelle donne sont les dirigeants des firmes pharmaceutiques… précisément parce que leur rémunération est désormais largement alignée sur les sommes reversées aux marchés financiers. En 2014, la succession entre Christopher Viehbacher et Olivier Brandicourt à la tête de Sanofi a été marquée par une controverse sur le montant des indemnités de départ accordées au premier – un « parachute doré » de 4,4 millions d’euros – et de la prime de bienvenue de 4 millions octroyée au second. Comme l’a montré le « véritable bilan annuel des grandes entreprises françaises » de l’Observatoire des multinationales, Olivier Brandicourt est aujourd’hui encore le patron le mieux payé du CAC40, avec presque 10 millions d’euros de rémunération en 2016 et 2017. Ce qui reste nettement moins que ses confrères américains de Pfizer (26,2 millions de dollars), Johnson & Johnson (22,8 millions) ou Bristol Myers Squibb (18,7 millions).

Le secteur pharmaceutique est de fait celui où la rémunération des patrons est la plus élevée aux États-Unis, devant toutes les autres industries. En plus, les sommes versées aux dirigeants des grands labos pâlissent souvent par rapport à celles que peuvent toucher les patrons de firmes biotechnologiques plus petites comme Vertex, Incyte, BioMarin ou United Therapeutics. Inconnues du grand public, ces firmes se concentrent sur un petit nombre de molécules à « haute valeur ajoutée » destinées à être vendues ensuite au prix fort. Leonard S. Schleifer, le dirigeant de Regeneron, un partenaire historique de Sanofi avec à peine quelques milliers d’employés, a ainsi reçu 26,5 millions de dollars en 2017 et plus de 28 millions en 2016.

Sous le signe de Wall Street

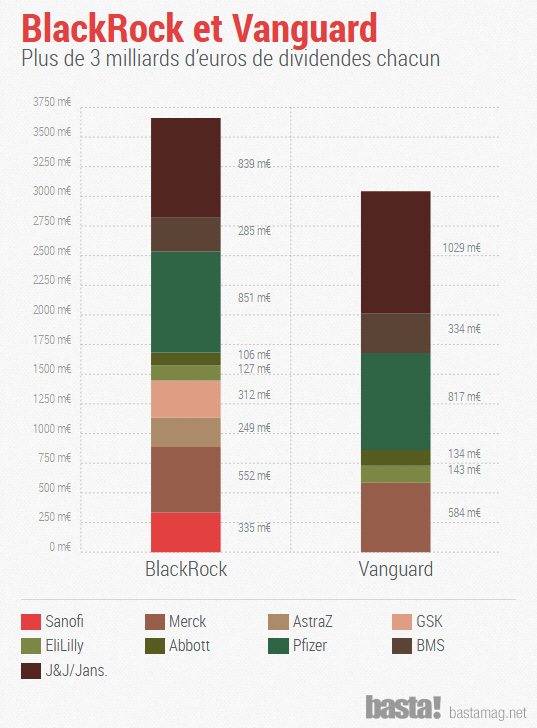

S’il est une industrie qui illustre l’emprise croissante des marchés financiers, c’est donc bien celle du médicament. Son actionnariat est d’ailleurs largement dominé par les grands gestionnaires de fonds de Wall Street (à quelques exceptions près comme la participation de L’Oréal, et donc de la famille Bettencourt, au capital de Sanofi) : ces « investisseurs institutionnels » sans visage qui imposent aux entreprises la loi d’airain du cours en bourse. BlackRock possède ainsi 5,7 % du capital de Sanofi, 8 % de celui d’AstraZeneca, 7 % de celui de GlaxoSmithKline, 7,6 % de Pfizer, 6,2 % de Johnson & Johnson, 6,8 % de Merck/MSD, 6,3 % d’Abbott, 6,4 % de Bristol Meyers Squibb, 5,8 % d’Eli Lilly. Ce qui correspond à 3,66 milliards d’euros de dividendes en 2017. D’autres fonds d’investissement comme Vanguard sont très présents au capital des géants pharmaceutiques, et en retirent eux aussi chaque année des milliards de dollars [4].

Malgré leur soif intarissable de dividendes, ces gros investisseurs font cependant figure de « modérés » si on les compare à d’autres acteurs de Wall Street également très actifs dans le secteur pharmaceutique : ces « hedge funds » ou fonds de capital-risque qui investissent dans le secteur des biotechnologies pour s’assurer le contrôle de brevets stratégiques et, immanquablement, en faire monter les prix. Ce sont eux qui se trouvent derrière les scandales les plus retentissants de ces dernières années, comme le prix stratosphérique des traitements contre l’hépatite C commercialisés par le laboratoire Gilead, ou encore les spéculations de Martin Shkreli sur le Daraprim. Sur les 25 médicaments dont le prix a le plus augmenté aux États-Unis entre 2013 et 2015, 20 étaient commercialisés par des firmes ayant des fonds de capital-risque dans leurs actionnaires. Avec l’accent mis aujourd’hui sur les traitements « innovants » et « ciblés » contre le cancer (lire « Le prix exorbitant de certains traitements menace l’universalité de notre modèle de santé »), ce sont désormais ces acteurs qui donnent le ton à toute l’industrie pharmaceutique.

Les labos se préoccupent-ils encore de leur utilité sociale ?

En matière de médicaments, tout notre système de santé et de sécurité sociale repose sur une hypothèse implicite : les laboratoires pharmaceutiques sont des entreprises privées qui cherchent certes à gagner de l’argent, mais qui sont aussi au service des patients et de la santé publique. Ils engrangent des profits – aujourd’hui faramineux – mais apportent en même temps à la société de nouveaux traitements qui améliorent le bien-être général. Le brevet sur les médicaments est le symbole même de cet échange « donnant donnant » : les fabricants disposent pour une durée déterminée – en général 20 ans – du monopole de commercialisation d’un nouveau traitement, parce qu’ils ont pris en charge son développement, à condition qu’au bout de ces vingt années le traitement puisse être librement produit et vendu par d’autres, par exemple sous forme de générique.

C’est le même « contrat social » qui justifierait que les entreprises du médicament soient soutenues de multiples manières par les deniers publics : depuis le financement de la recherche fondamentale jusqu’aux dizaines de milliards de remboursement de l’assurance maladie, en passant par une politique généreuse de fixation du prix des traitements (lire « Comment est fixé le prix d’un médicament, et comment les industriels parviennent à l’influencer »). Mais cette hypothèse correspond-elle encore à la réalité ? Dans les faits, les laboratoires pharmaceutiques, devenus des multinationales, ne jouent plus le jeu selon les mêmes règles. Leurs décisions commerciales sont désormais dictées par les marchés financiers bien plus que par une quelconque considération de santé publique. Les brevets, autrefois un outil commode pour encourager la mise à disposition de médicaments, se sont transformés en support de spéculation et en instrument de chantage vis-à-vis des gouvernements.

Garantie publique, profits privés

Il y a dix ans, la crise financière globale a montré comment les banques tirent profit d’une « garantie publique » implicite des gouvernements, dès lors qu’elles gèrent aussi l’argent des épargnants et des simples citoyens. Assurées que les États ne leur permettront jamais de couler totalement et qu’au besoin elles seront renflouées, comme en 2008, par des milliards d’argent public, elles n’ont pas hésité à s’engager dans des activités de plus en plus spéculatives, très rémunératrices pour les traders, sachant que les risques réels au final resteraient limités.

Le secteur pharmaceutique a lui aussi sa propre forme de « garantie publique » : les systèmes d’assurance maladie, et le soutien gouvernemental à la recherche. C’est en grande partie grâce à cette garantie publique qu’ils sont devenus ce qu’ils sont aujourd’hui : des monstres hyper-financiarisés, qui se sont mis au service des actionnaires plutôt que des patients.

Olivier Petitjean

Photo : CC David Goehring

Influence, opacité, prix exorbitants de certains médicaments, liaisons dangereuses avec les députés et les médecins… À travers des données inédites, des enquêtes et des reportages, les « Pharma Papers » mettent en lumière tout ce que les labos pharmaceutiques préféreraient que les patients et les citoyens ne sachent pas : les immenses profits qu’ils amassent chaque année aux dépens de la sécurité sociale et des budgets publics en instrumentalisant médecins et décideurs.

Dans le troisième chapitre de notre enquête, nous documentons les énormes profits engrangés par les laboratoires pharmaceutiques, devenus en quelques décennies des géants financiers dont la stratégie est désormais largement dictée par Wall Street. Dans cette course aux milliards, les besoins des patients et la santé publique sont passés depuis longtemps au second plan.