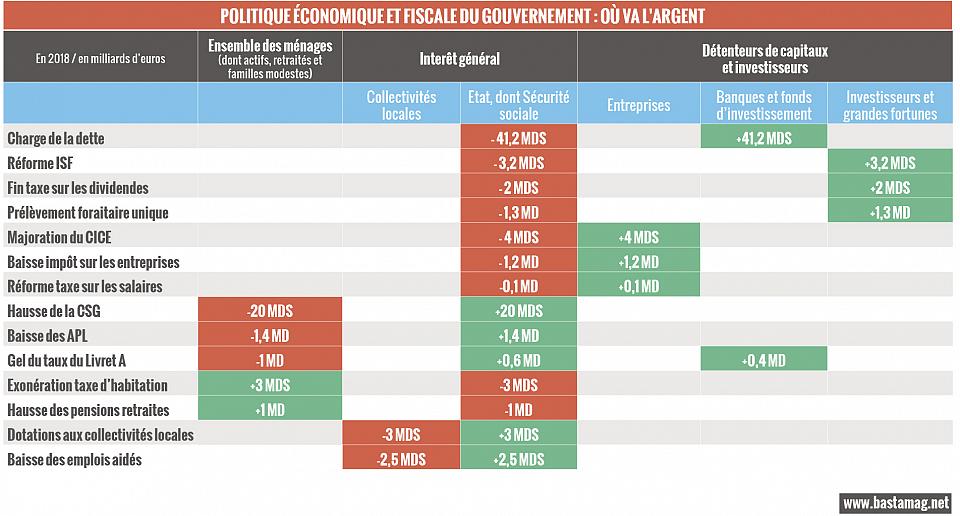

Ce n’est plus un ruissellement mais un torrent de richesses qui se déverse… vers le haut ! Le projet de loi de finances 2018, en discussion à l’Assemblée nationale, ponctionne lourdement le budget de l’État. Un acteur économique est particulièrement privilégié : les détenteurs de capitaux financiers et les investisseurs, comme l’illustre notre tableau ci-dessous. Grâce aux baisses d’impôts et aux réformes fiscales – fin de l’impôt sur la fortune, abrogation de la taxe sur les dividendes, fin de l’impôt progressif sur le capital… –, grandes fortunes, gros investisseurs et grandes entreprises économiseront 11,8 milliards d’euros supplémentaires en 2018 !

Un bonus de 53 milliards pour les plus fortunés

A cela s’ajoute les intérêts que l’État verse à ses créanciers, auprès desquels il se finance, soit 41,6 milliards d’euros. Là encore, cette charge de la dette profite principalement aux détenteurs de capitaux financiers et aux investisseurs – banques, fonds d’investissement, grandes entreprises – qui détiennent les obligations du Trésor. Bref, les mêmes qui bénéficient des mesures fiscales votées par la majorité (relire à ce sujet notre article sur les interactions financières entre multinationales du monde entier, qui montre que plus de 700 entités contrôlent 80 % de la valeur des multinationales mondiales).

Ces gros détenteurs de capitaux recevront ou économiseront 53,3 milliards d’euros en 2018 (en vert sur notre tableau). C’est l’équivalent du budget de l’Éducation nationale (en 2017), ou de trois fois celui consacré à la solidarité, l’insertion ou l’égalité des chances.

Cliquez sur le tableau pour l’agrandir

Plus qu’un encouragement à l’optimisation fiscale

Nous n’avons pourtant pris en compte que les estimations du gouvernement, et uniquement pour 2018. Car le chiffrage gouvernemental fait débat. Le « prélèvement forfaitaire unique » également appelé « flat tax » – une taxe de 30 % qui s’appliquera à tous les intérêts, dividendes et plus-values issus de placements financiers, et qui remplacera l’impôt progressif sur les revenus du capital – devrait coûter à terme quatre milliards d’euros au budget de la France, selon l’Observatoire français des conjonctures économiques (OFCE). La mesure bénéficiera prioritairement aux 10 % les plus aisés. La grande majorité des petits épargnants n’en profitera pas. « En abaissant la fiscalité des revenus du capital qui, auparavant, avait tendance à favoriser l’épargne longue, le gouvernement favorise la spéculation », commente l’association Attac, qui a décrypté le projet de loi des finances.

Idem pour l’’impôt de solidarité sur la fortune (ISF), remplacé par un impôt sur la fortune immobilière (IFI). 350 000 contribuables, ceux disposant d’un patrimoine supérieur à 1,3 million d’euros, bénéficieront de sa suppression. Selon les économistes de l’OFCE, il coûtera 800 millions d’euros de plus que ce que prévoit Bercy. Pour Attac, « l’IFI alimentera la rente immobilière et la financiarisation de l’économie via les stratégies d’optimisation fiscale ».

« Une bombe à retardement pour les finances publiques »

Pire, cet écart entre une imposition très allégée du capital, grâce au prélèvement forfaitaire unique, et une plus forte imposition des revenus salariaux, risque d’encourager l’optimisation fiscale dans des proportions encore jamais vues en France : patrons, grands ou petits, cadres et mêmes salariés bénéficiant d’un plan d’épargne salariale auront tout intérêt à se rémunérer en dividendes plutôt qu’en salaires pour payer moins d’impôt.

C’est ce que craint Gabriel Zucman, professeur d’économie à l’Université de Berkeley en Californie : « Si les Français qui le peuvent optimisent autant que leurs homologues américains, le manque à gagner pour la Sécurité sociale et le budget de l’État pourrait atteindre les dizaines de milliards d’euros chaque année. Un cadeau fiscal d’ampleur bien supérieure à la suppression de l’ISF, qui n’a été soumis à aucune discussion publique, qui n’est pas budgétée, et que les parlementaires de La République en marche ont déjà votée une première fois, comme un seul homme », écrit l’économiste dans une tribune au Monde [1]. Le prélèvement forfaitaire unique est « une bombe à retardement pour les finances publiques, qui transformera durablement une fiscalité déjà favorable aux plus aisés en une grande machine à redistribuer à l’envers ».

Cette effet se constate déjà avec le crédit d’impôt pour la compétitivité et l’emploi (CICE), qui sera transformé en baisse de cotisations pour les entreprises à partir de 2019. De 2013 à 2018, le CICE aura coûté plus de 99 milliards d’euros aux finances publiques. Mis en œuvre par François Hollande avec l’objectif officiel de favoriser les embauches, il n’a contribué à créer ou maintenir que « 100 000 emplois entre 2013 et 2015 », selon le comité de suivi du CICE. Au contraire, les dividendes reversés aux actionnaires se portent très bien : près de 46 milliards d’euros de dividendes ont été distribués en 2016, soit 57% des bénéfices des entreprises. Le risque est donc important qu’un cycle infernal s’installe : plus des allègements d’impôts et de cotisations seront décidés pour favoriser les entreprises, plus celles-ci rémunèreront actionnaires, voire personnels, en dividendes, elles-mêmes défiscalisées, appauvrissant d’autant les missions d’intérêt général censées être accomplies par l’État et les collectivités locales.

18,4 milliards en moins pour l’ensemble des ménages

De l’autre côté, l’ensemble des ménages est lourdement taxé, et perdra 18,4 milliards d’euros ! Plusieurs mesures sont certes présentées comme améliorant le « pouvoir d’achat » (en vert dans notre tableau, pour la colonne « ensemble des ménages »), mais aucune ne compensera réellement la hausse de la contribution sociale généralisée (CSG). Celle-ci coûtera 20 milliards d’euros supplémentaires à l’ensemble des contribuables. Un montant sans commune mesure avec la hausse des pensions de retraites (un milliard d’euros pour les retraités) et la baisse de la taxe d’habitation (trois milliards d’euros). Le gel du taux du livret A sera également dommageable aux petits épargnants, sans oublier la baisse des aides au logement qui touche les plus modestes. La suppression d’une partie des cotisations sociales salariales est censée compenser cette hausse de la CSG pour les salariés. Une compensation qui dépend du niveau de rémunération versée par l’employeur... Le droit du travail ayant, en parallèle, été largement démantelé par les ordonnances, le niveau actuel des salaires pourra, dans le futur, être encore plus facilement remis en cause.

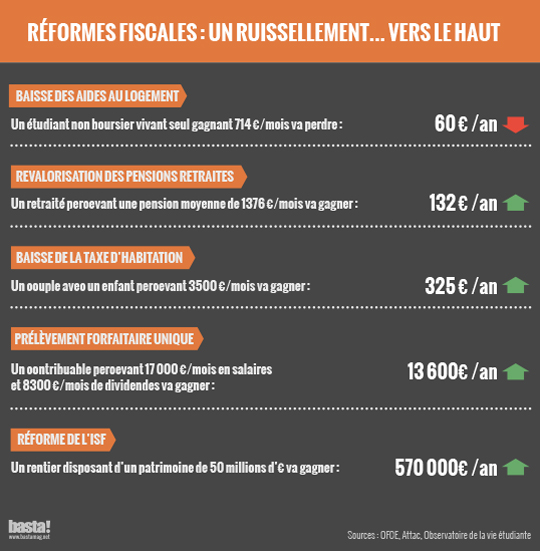

La hausse des pension retraites de 0,8 % est entrée en vigueur dès le 1er octobre. Un retraité percevant une pension moyenne – 1376 euros par mois – touchera ainsi 11 euros supplémentaires par mois (soit 132 euros par an). Si la baisse de la taxe d’habitation concernera les trois quarts des ménages, ce sont les classes moyennes et aisées qui en bénéficieront le plus. Le gain moyen annuel sera compris entre 279 euros et 356 euros par an, selon l’OFCE, mais avec des écarts importants : les familles modestes économiseront une centaine d’euros, cinq fois moins que les classes aisées. Cette baisse « ne bénéficiera pas aux ménages les plus pauvres dont 20 % sont déjà exonérés de cette taxe », ajoute l’association Attac.

Ces légers gains sont à comparer avec ceux d’une grande fortune : un rentier disposant d’un patrimoine de 50 millions d’euros économisera 570 000 euros par an grâce à la réforme de l’ISF ! En bas de la pyramide, un étudiant non boursier vivant seul avec un budget de 714 euros par mois perdra 60 euros par an avec la baisse des aides au logement.

« Dégradation inévitable des services publics »

Les conséquences de cette politique fiscale ne se feront pas sentir seulement sur les individus et les familles. Au vu de l’ampleur des ressources qui sont prélevées sur le budget de l’État pour être reversées au bénéfice des grandes entreprises, des investisseurs et des grandes fortunes, les missions d’intérêt général sont largement fragilisées. La suppression de 110 000 emplois aidés et la baisse de dotation des collectivités locales ont déjà des effets néfastes sur la cohésion sociale, la vie associative, l’action culturelle, l’aide aux personnes handicapées ou l’accueil dans les écoles.

« On peut s’attendre à une dégradation inévitable des services publics de proximité (cantines, crèches, services sociaux…) dont les populations les plus fragiles seront les premières victimes », craint l’association Attac. Dans ces conditions, la situation des autres grands services publics nationaux, en particulier la santé et l’Éducation nationale, pourrait ne pas s’améliorer. Pour se financer, l’État recourra sans doute davantage aux marchés financiers, ce qui accroîtra la charge de la dette, et au final la fortune amassée par ceux qui profitent déjà largement de ce ruissellement vers le haut.

Ivan du Roy

Infographies : Guillaume Seyral

Photo : CC Hernán Piñera

Pour les détenteurs de capitaux et investisseurs :

– La charge de la dette (41,2 milliards en 2017) est payée par l’État aux détenteurs d’obligations du Trésor. Source : Agence France Trésor.

– La réforme de l’ISF profite aux 350 000 contribuables disposant d’un patrimoine supérieur à 1,3 million d’euros (3,2 milliards selon le gouvernement, 4 milliards selon l’OFCE).

– L’abrogation de la taxe de 3 % sur les dividendes profitera aux actionnaires des entreprises (2 milliards). Source : Libération.

– Le prélèvement forfaitaire unique sur les revenus du capital (dividendes, plus-values, etc.) est estimé par le gouvernement à 1,3 milliard en 2018 et 1,9 milliard en 2019, soit 3,2 milliards. L’OFCE le chiffre à 4 milliards et l’économiste Gabriel Zucman à 10 milliards pour les prochaines années. Source : OFCE, Le Monde.

– La majoration du crédit d’impôt pour la compétitivité et l’emploi (CICE) de 6 % à 7 % au titre de 2017 (versé en 2018) coûtera 4 milliards d’euros supplémentaires (Le Monde). Au total, les allègements fiscaux pour les entreprises atteignent 34,5 milliards d’euros en 2017. Le CICE sera transformé en baisse de cotisations pour les entreprises à partir de 2019. Il a bénéficié majoritairement aux entreprises de plus de 250 salariés.

– La baisse de l’impôt sur les bénéfices baissera jusqu’en 2022, pour un coût de 1,2 milliard en 2018. Source : Le Monde.

– La suppression de la dernière tranche de la taxe sur les salaires concerne les rémunérations annuelles supérieures à 152 279 euros versées par les entreprises, en particulier les banques et assurances, pour un coût estimé entre 100 et 300 millions par an. Source : L’Agefi.

Pour l’État, les missions d’intérêt général et l’ensemble des ménages :

– La hausse de la CSG, appliqué à tous, rapportera 20 milliards d’euros à l’État. Source : Le Point.

– La baisse des aides au logement – moins 5 euros par mois pour les familles modestes, les étudiants et les jeunes travailleurs qui en bénéficient – rapportera 1,4 milliard à l’Etat. Source : Libération.

– Le gel du taux de l’épargne réglementée à 0,75 % (livret A...) représente, au vue de l’inflation, un manque à gagner d’un milliard pour les épargnants et une économie de 600 millions pour la Caisse des dépôts (l’État) et le secteur du logement social, ainsi que 400 millions pour les banques qui gardent une partie des dépôts. Source : Mediapart.

– L’exonération taxe d’habitation représente une économie de 3 milliards d’euros pour environ 80 % des ménages. Source : Le Monde.

– Hausse des pensions retraites de 0,8 % : entre un et deux milliards en faveur des retraités.

– Baisse des emplois aidés : la suppression de 110 000 emplois aidés représente une économie de 2,5 milliards.

– Baisse de la dotation globale de fonctionnement aux collectivités locales : entre 3 et 4,5 milliards. Source : FranceTVinfo.